✅ Pourquoi la SELARL reste le meilleur choix face à l’entreprise individuelle à l’IS ?

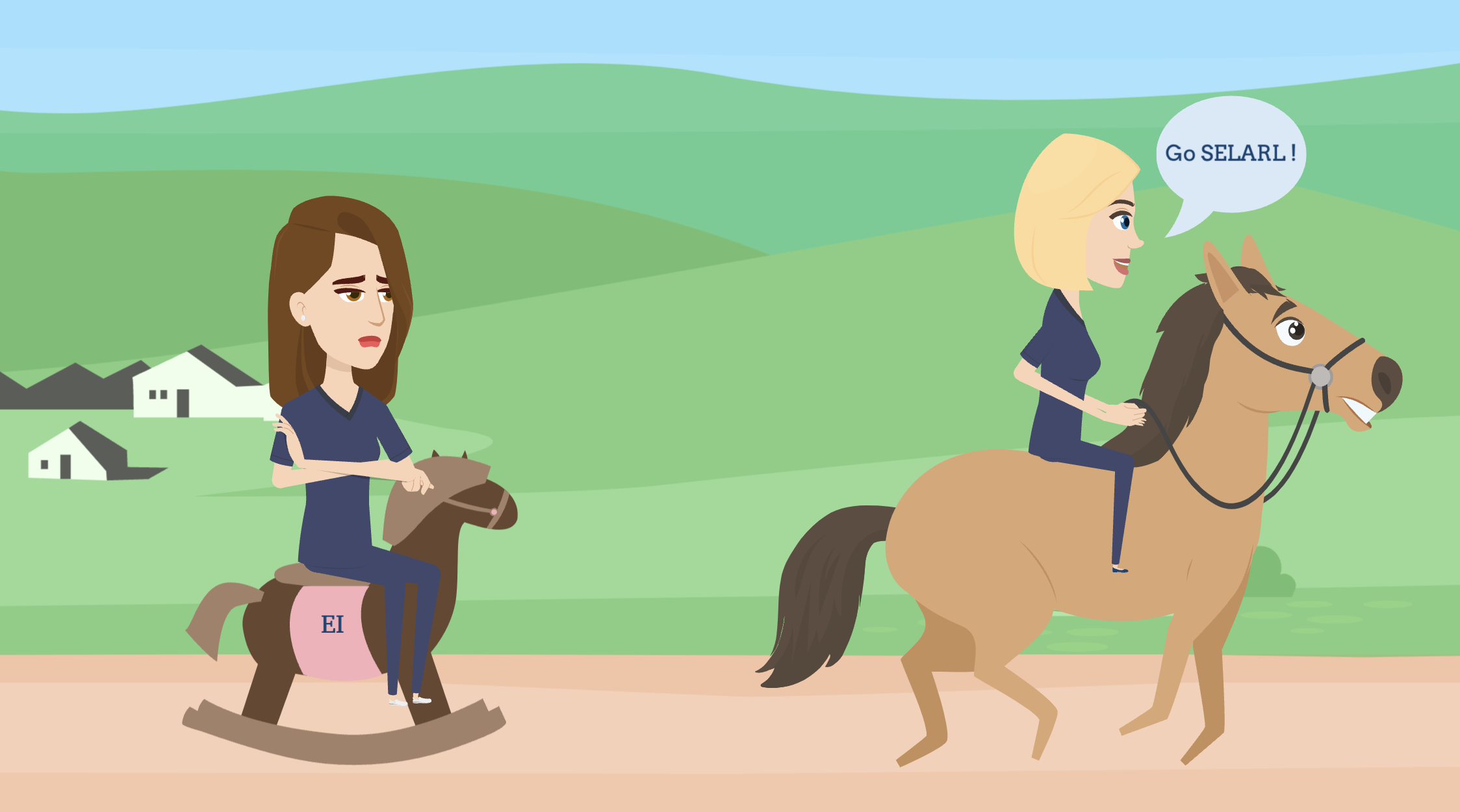

La SELARL (Société d’Exercice Libéral à Responsabilité Limitée) offre plusieurs avantages aux professionnels de santé en comparaison avec l’entreprise individuelle (EI) soumise à l’impôt sur les sociétés (IS).

Depuis 2022, les entrepreneurs individuels peuvent opter pour l’IS, mais cette option ne garantit pas la même protection juridique et ne permet pas la même souplesse de gestion qu’une SELARL. Voici pourquoi la SELARL reste un choix plus sûr et avantageux.

1. Protection complète du patrimoine personnel

En entreprise individuelle, la séparation entre patrimoine personnel et professionnel est incomplète.

💸 Risque en cas de dettes personnelles : Les créanciers peuvent saisir jusqu’à un an de bénéfices de votre entreprise, voire plus.

⚖️ Risque en cas de cessation d’activité ou de décès : Les dettes peuvent être réglées en prélevant sur vos comptes professionnels et personnels.

🏡 En SELARL, cette séparation est totale. Vos biens personnels ne sont pas engagés pour couvrir les dettes professionnelles. Même en cas de cessation d’activité ou de décès, vos héritiers peuvent conserver des parts de la société, permettant une transmission plus fluide.

2. Stabilité juridique et fiscale

⚠️ Le cadre fiscal de l’entreprise individuelle à l’IS reste instable et soumis à d’éventuelles modifications législatives.

Les plafonds d’imposition et les règles fiscales peuvent évoluer voire disparaître, compliquant la gestion à long terme.

En revanche, le régime fiscal de la SELARL est stable depuis 1990, offrant une meilleure prévisibilité pour gérer vos revenus et votre trésorerie.

3. Une transmission et une vente facilitées

La revente d’un fonds libéral en entreprise individuelle est souvent complexe, notamment lorsqu’il s’agit de céder une patientèle 👨⚕️👩⚕️.

En SELARL, il est possible de céder des parts sociales progressivement, ce qui facilite la transmission et la valorisation de votre cabinet. C’est un atout majeur pour les soignants qui préparent leur succession.

4. La possibilité d’intégrer des associés

L’entreprise individuelle ne permet aucune association. Vous êtes seul dans la gestion de votre activité.

🤝 La SELARL, elle, offre la possibilité de s’associer, un avantage clé pour :

- Développer son activité 📈

- Partager les responsabilités 📋

- Diversifier les compétences au sein du cabinet 💼

- Préparer une succession progressive 🔄

5. Un investissement immobilier structuré et optimisé

🏢 La SELARL permet de détenir des parts dans une SCI (Société Civile Immobilière), ce qui facilite l’acquisition de locaux professionnels et la structuration de votre patrimoine.

❌ L’entreprise individuelle à l’IS ne permet pas cette structuration, ce qui limite les opportunités d’investissement immobilier.

Conclusion : La SELARL, un choix sûr et flexible pour les soignants

L’entreprise individuelle à l’IS peut être une option de transition, notamment en fin de carrière. Cependant, son instabilité juridique et fiscale, l’impossibilité d’intégrer des associés et son absence de structuration patrimoniale en font une solution limitée.

👉 La SELARL, au contraire, offre :

✅ Une sécurité juridique et fiscale à long terme

✅ Une plus grande flexibilité dans la gestion et la transmission

✅ Des opportunités d’investissement, notamment via une SCI

📊 Vous hésitez encore entre SELARL et entreprise individuelle ? Profitez de notre pré-étude gratuite pour obtenir une analyse personnalisée de votre situation.